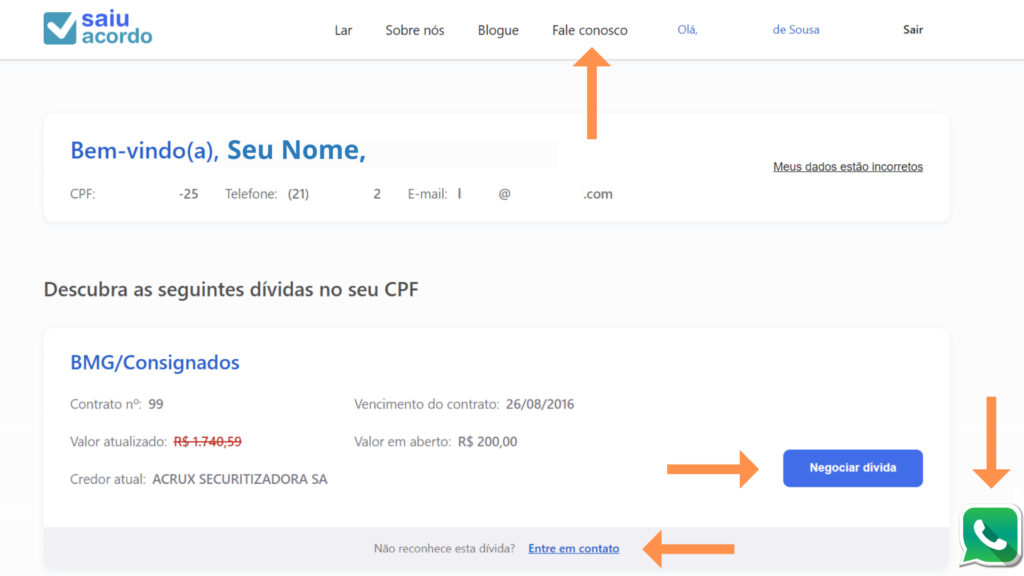

No atual cenário econômico brasileiro, uma realidade alarmante se destaca: segundo dados recentes da Serasa Experian, cerca de 63,2 milhões de cidadãos do país encontram-se com o “nome sujo”, uma expressão que denota a presença de restrições em seus Cadastros de Pessoas Físicas (CPF). Diante dessa situação, muitos indivíduos que enfrentam a sombra dessas restrições optam por buscar auxílio por meio de acordos com assessorias de cobrança, em alguns casos assegurando descontos substanciais, chegando a 90% do valor da dívida. Como a securitizadora Acrux, por exemplo. Porém, uma complexidade ainda pouco compreendida aparece quando se trata da negociação de dívidas já prescritas, ou seja, aquelas que atingiram o limite temporal de sua cobrança legal. Como retirar uma restrição do SCR?

Nesse contexto, o consumidor depara-se com uma decisão de peso: ao escolher a opção de renegociar dívidas prescritas, ele não alcançará o status de “nome completamente limpo“. O que isso implica? Essencialmente, mesmo ao saldar tais dívidas, um ônus persiste, vinculado ao seu CPF no Sistema de Informações de Crédito (SCR) do Banco Central do Brasil. Uma consequência imediata dessa associação é a influência negativa em solicitações de crédito junto a essa entidade financeira, com uma redução significativa em seu score de crédito, uma métrica que muitas vezes determina a disponibilidade e as condições de empréstimos futuros.

Assim, veremos um guia essencial para quem busca compreender essa dinâmica do mundo financeiro, proporcionando conhecimento embasado e direcionamento para conquistar uma situação financeira mais favorável. Desde as nuances do SCR até a apresentação de estratégias acessíveis para a remoção de restrições.

O Que é o SCR?

O Sistema de Informações de Crédito (SCR) é uma base de dados gerenciada pelo Banco Central do Brasil, que armazena informações sobre empréstimos, financiamentos e operações de crédito acima de R$ 200,00. Abrangendo tanto pessoas físicas quanto jurídicas, o SCR oferece um panorama detalhado do histórico de crédito de indivíduos e empresas.

O SCR é o “farol” que guia as decisões das instituições financeiras. Ele desempenha um papel vital ao calcular o risco de conceder crédito a um requerente. As informações do SCR permitem que os bancos avaliem se um empréstimo deve ser concedido e quais condições devem ser associadas a ele, como taxas de juros e prazos de pagamento.

Sendo assim, indicamos a leitura completa do artigo para quem quiser se compreender melhor este conceito.

Como funciona o SCR?

O Sistema de Informações de Crédito (SCR), operado pelo Banco Central do Brasil, representa uma peça central no xadrez financeiro do país. Ele opera como um mecanismo de coleta, armazenamento e processamento de informações relacionadas a empréstimos, financiamentos e operações de crédito realizadas por pessoas físicas e jurídicas. Essa rede abrangente de dados não apenas alimenta as instituições financeiras com informações valiosas, mas também molda a tomada de decisões que permeiam o universo dos empréstimos e concessões de crédito.

Coleta de Dados:

O processo começa quando uma pessoa ou empresa solicita um empréstimo, financia uma compra ou realiza outra operação de crédito. Isto é, a instituição financeira envolvida nesse processo é responsável por coletar uma gama diversificada de informações, como o montante do empréstimo, prazo de pagamento, taxa de juros, parcelas pagas pontualmente e quaisquer atrasos ou inadimplências.

Centralização das Informações:

Essas informações coletadas pelas instituições financeiras são então transmitidas para o Banco Central do Brasil, onde são agregadas em uma base de dados centralizada e altamente segura. Essa centralização permite uma visão abrangente do histórico de crédito de cada indivíduo ou empresa, independente das instituições financeiras envolvidas.

Cálculo do Score de Crédito:

Um aspecto bem importante do SCR é o cálculo do Score de crédito de cada pessoa ou empresa. Essa nota é uma espécie de “pontuação” que reflete o histórico de crédito de um indivíduo. Quanto mais positivo for esse histórico, mais elevada será a nota de crédito, com efeito de indicar a confiabilidade do indivíduo em cumprir suas obrigações financeiras. Essa pontuação influencia diretamente a disposição das instituições financeiras em conceder empréstimos e as condições associadas a essas concessões.

Nesse sentido, saiba mais sobre como funciona essa pontuação.

Avaliação de Risco e Decisões de Crédito:

As instituições financeiras, ao considerar uma solicitação de empréstimo ou crédito, acessam as informações contidas no SCR. Elas avaliam a nota de crédito do requerente, bem como o histórico de empréstimos anteriores, pagamentos pontuais e quaisquer incidentes de inadimplência. Com base nessa análise, elas determinam o risco associado a conceder crédito a esse indivíduo ou empresa e, como resultado, decidem se concedem o empréstimo, em que termos e sob que condições.

Influência na Saúde Financeira:

O SCR tem um impacto direto na saúde financeira de um indivíduo ou empresa. Manter um histórico de crédito positivo, com pagamentos em dia e baixos índices de inadimplência, contribui para uma nota de crédito mais alta. Isso, por sua vez, facilita o acesso a empréstimos e créditos em condições mais vantajosas. Por outro lado, um histórico de inadimplência pode resultar em uma nota de crédito baixa, limitando as opções de crédito disponíveis e tornando-as potencialmente mais pesado.

O Mito sobre Dívidas Prescritas

Desaparecimento de Dívidas após 5 Anos? Há uma crença popular de que as dívidas simplesmente desaparecem após 5 anos. No entanto, esse mito não é totalmente verdadeiro. Após esse período, as dívidas podem não ser mais exibidas nas listas de restrições do SPC e SERASA, mas ainda podem estar registradas internamente nos bancos e administradoras de cartões. Ou seja, você continua sim devendo. Além disso, sua “vida financeira” permanece no SCR do Banco Central do Brasil. Xiiii….

A questão mais importante sobre esta lenda, é entender que não é a dívida que se extingue após 5 anos, mas sim as restrições nas listas de inadimplência que se tornam inválidas. Em essência, essas restrições não podem mais ser visualizadas no SPC e SERASA, sugerindo que seu nome está livre de negativações. Mas sabemos que nao é bem assim.

Esse assunto é bem polêmico e cheio de nuances. Veja qual é a diferença entre dívida prescrita e divida caducada e entenda melhor antes de prosseguir com o artigo.

Consultando SCR: Passo a Passo

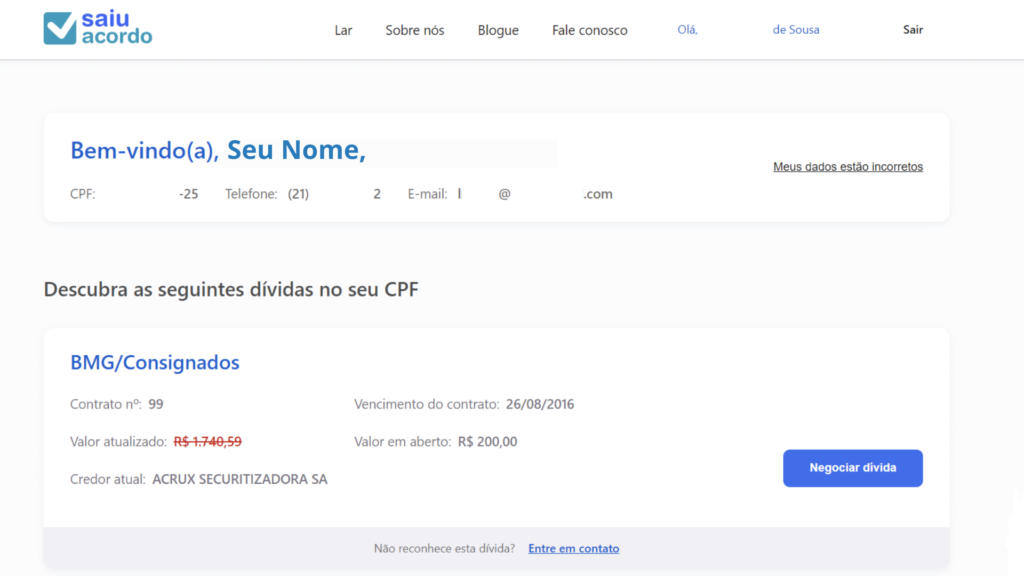

Consultar o Sistema de Informações de Crédito (SCR) pode ser uma etapa crucial para entender sua situação financeira e tomar decisões informadas. Sendo assim, apresentaremos um passo a passo detalhado para realizar essa consulta de forma eficaz.

Passo 1: Acesse o Site do Registrato do Banco Central:

Abra o seu navegador de preferência e digite o endereço do site do Registrato do Banco Central do Brasil. Esse é o portal oficial para acessar informações sobre seu histórico de crédito.

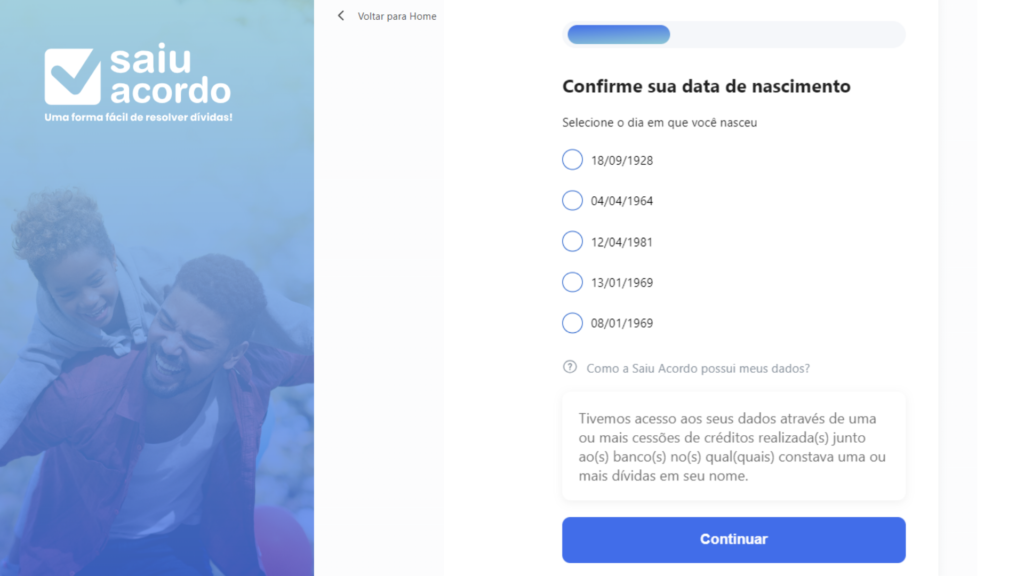

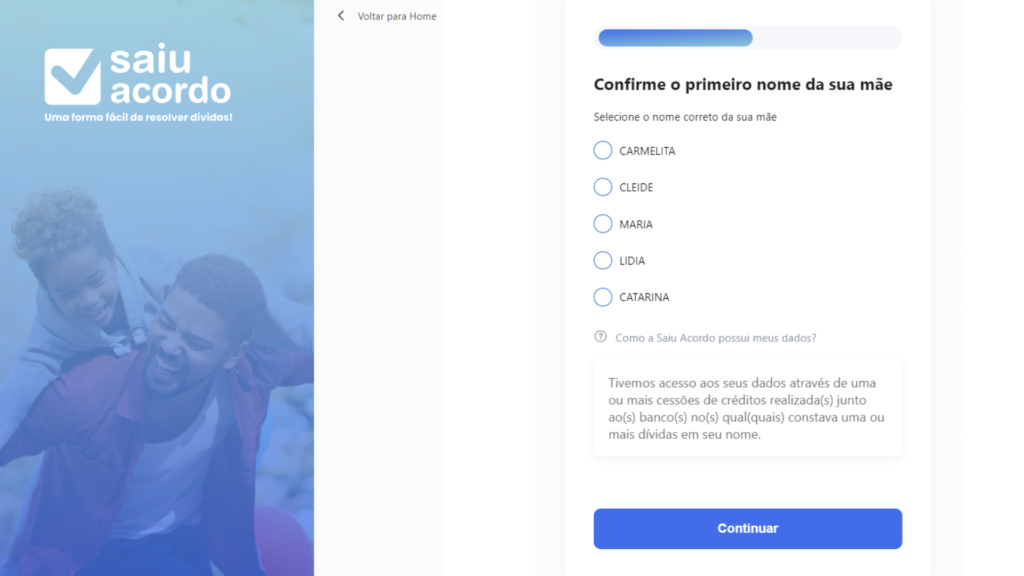

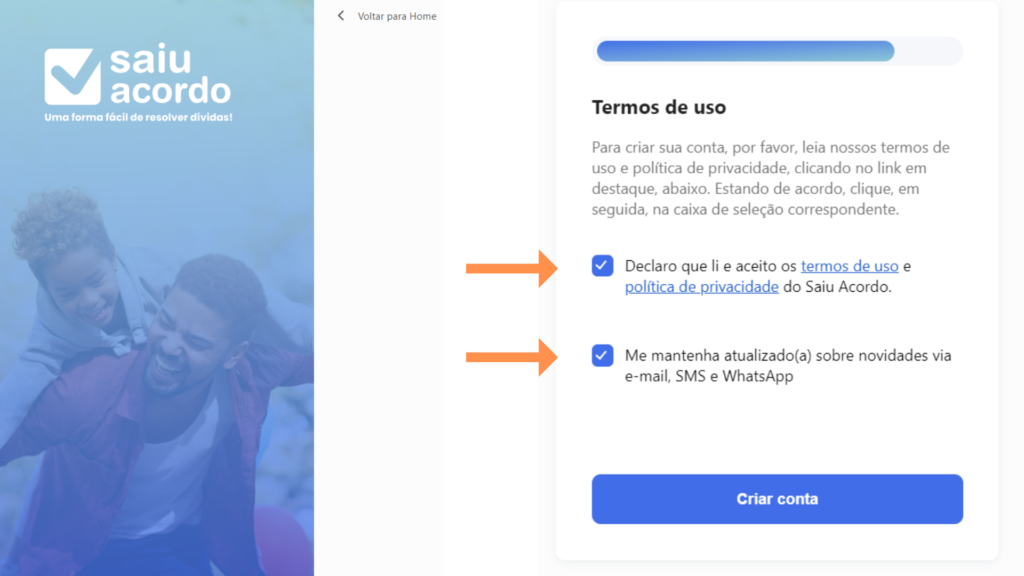

Passo 2: Realize o Cadastro na Plataforma:

Uma vez no site do Registrato, localize a opção de cadastro. Geralmente, há escolhas distintas para pessoas físicas e jurídicas. Escolha a opção que se aplica à sua situação e prossiga com o cadastro.

Passo 3: Acesse o Internet Banking do Seu Banco:

Após concluir o cadastro no site do Registrato, você receberá uma frase de segurança. Abra uma nova aba no seu navegador e acesse o Internet Banking do seu banco.

Passo 4: Valide a Frase de Segurança:

Dentro do Internet Banking, procure pela opção de validação da frase de segurança. Insira a frase fornecida pelo Registrato e siga as instruções para confirmar sua identidade.

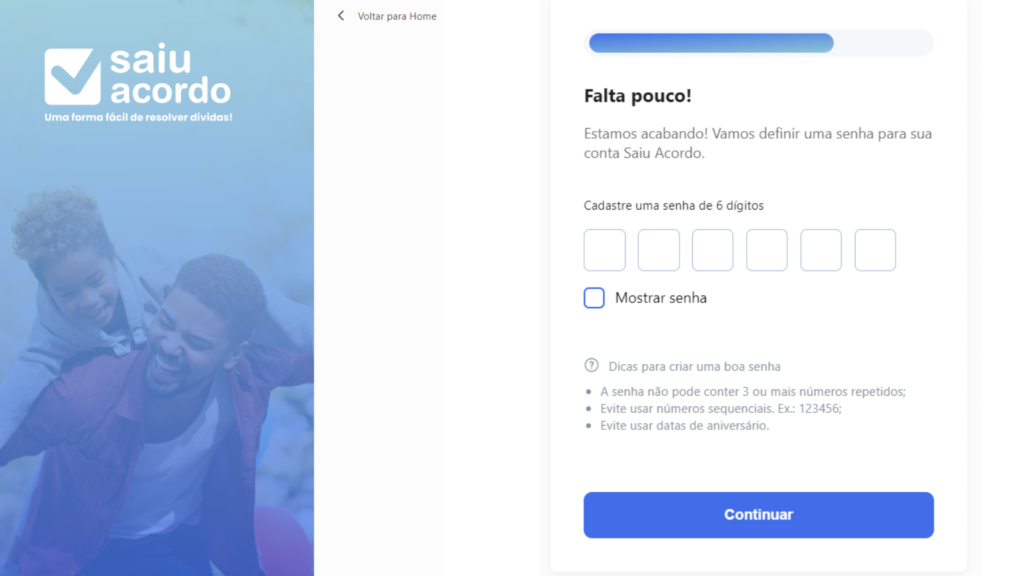

Passo 5: Crie Sua Senha:

Após a validação da frase de segurança, siga as instruções para criar uma senha de acesso ao Registrato. Essa senha garantirá que somente você possa acessar suas informações financeiras.

Passo 6: Acesse o Registrato:

Com sua senha criada e validada, volte para o site do Registrato. Faça o login com suas credenciais recém-criadas e siga as orientações para acessar suas informações.

Passo 7: Solicite o Extrato do SCR:

Dentro do Registrato, procure pela opção que permite solicitar o extrato do Sistema de Informações de Crédito (SCR). Geralmente, essa opção estará relacionada a consultas sobre seu histórico de crédito.

Passo 8: Analise as Informações:

Após solicitar o extrato do SCR, você terá acesso às informações relacionadas aos seus empréstimos, financiamentos, pagamentos e outras operações de crédito. Analise cuidadosamente esses detalhes para entender seu perfil de crédito.

Passo 9: Tome Decisões Informadas:

Com as informações em mãos, você estará em uma posição melhor para tomar decisões informadas sobre suas finanças. Você poderá identificar áreas que necessitam de melhorias, monitorar seu histórico de crédito e trabalhar para elevar sua nota de crédito.

Lembre-se! Consultar o Sistema de Informações de Crédito é um direito seu, e essa prática pode contribuir significativamente para o seu conhecimento financeiro e planejamento futuro. Através do acesso a essas informações, você estará mais capacitado a gerenciar suas finanças de maneira eficaz e a tomar decisões que influenciarão positivamente seu perfil de crédito. É o que queremos, né?

É Possível Retirar a Restrição no SCR?

Não é tão fácil assim. Ao contrário do Serasa, SPC e Boa Vista, o SCR não atua como uma entidade de proteção de crédito na qual os CPFs dos indivíduos inadimplentes são destacados. Aqui, as informações são meramente registradas e agregadas.

Dessa forma, possuir registro no SCR indica que algumas das suas transações de crédito estão arquivadas em um repositório de dados, e não que o seu nome esteja em situação negativa.

Caso tenha tido algum débito pendente com alguma instituição e tenha liquidado integralmente o montante, esse fato estará registrado no sistema, porém, a notificação de que o montante foi devidamente quitado também será incorporada. Do mesmo modo, se jamais teve pendências, esse fato também estará nos registros.

Assim sendo, lembre-se de que a documentação adequada e uma abordagem consistente podem fortalecer sua posição ao usar esses truques. Ou seja, ao seguir esses passos, você aumenta suas chances de remover restrições do SCR e reconstruir um histórico de crédito positivo. É fundamental manter a paciência durante o processo, pois a remoção das restrições pode levar algum tempo, mas os resultados podem ser extremamente benéficos para sua saúde financeira.

Como Retirar Uma Restrição do SCR?

Ou pelo menos tentar, não é mesmo?

Quando se trata de eliminar restrições do Sistema de Informações de Crédito (SCR), é importante compreender que existem abordagens específicas que podem ser adotadas para tentar alcançar esse objetivo. Aqui estão dois truques que podem te ajudar:

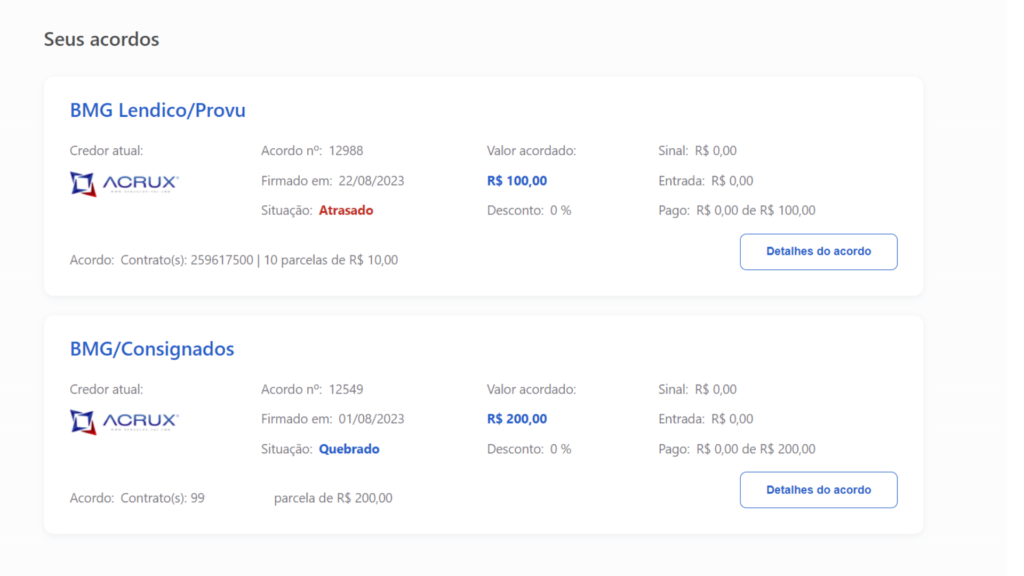

Apresentação de Comprovantes de Pagamento:

Um dos passos fundamentais para tentar remover restrições do SCR envolve a coleta e apresentação meticulosa de comprovantes de pagamento de acordos de dívidas. Após negociar com assessorias de cobrança e realizar pagamentos de acordo com os termos acordados, é bom que você mantenha esses comprovantes em um local seguro. Esses documentos não apenas demonstram seu comprometimento em resolver as dívidas, mas também atuam como evidência tangível de suas ações.

Siga os passos:

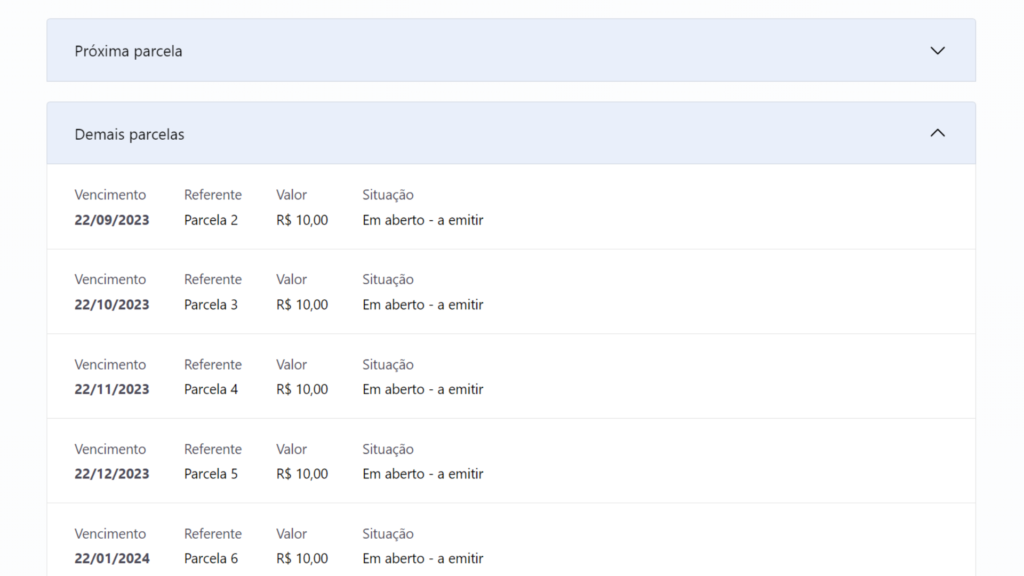

- Guarde todos os recibos de pagamento referentes aos acordos de dívidas.

- No site Consumidor, uma plataforma para resolver questões financeiras, faça uma reclamação.

- Ao preencher os detalhes da reclamação, anexe os comprovantes de pagamento como arquivos.

- Aguarde a análise e resposta da empresa, que deve ocorrer dentro de um prazo definido.

Utilização do Site Consumidor:

O site Consumidor pode ser uma ferramenta poderosa para remover restrições do SCR. Por meio dessa plataforma, é possível apresentar reclamações sobre problemas enfrentados com instituições financeiras, incluindo a remoção de registros no SCR. Isto é, a plataforma age como um intermediário entre você e a empresa em questão, acelerando o processo de resolução e comunicação.

Siga os passos:

- Acesse o site Consumidor e registre-se na plataforma.

- Identifique o problema relacionado à restrição no SCR e preencha os detalhes.

- Anexe os comprovantes de pagamento como documentos de apoio à reclamação.

- Aguarde a análise da empresa, que normalmente é realizada dentro de 10 dias.

- Muitas vezes, a empresa entrará em contato com você em até cinco dias úteis para solucionar a questão.

Qual é o Prazo de Atualização das Informações no SCR?

As entidades remetem os dados dos clientes ao Banco Central até o nono dia útil de cada mês. Essas informações correspondem à situação das transações no último dia do mês anterior e são submetidas a processamento dentro de um prazo de 2 a 3 dias úteis após o seu envio.

Devido à esse tempo, entre o envio e o processamento das informações, é frequente que o relatório do SCR apresente um adiamento mínimo de 20 dias em relação à última informação registrada. Consequentemente, caso um pagamento que você tenha efetuado ainda não conste no registro, basta aguardar até o mês seguinte para conferir os dados mais atualizados.

Por outro lado, ao notar quaisquer equívocos nas suas informações, a atitude mais indicada é entrar em contato com a sua entidade financeira ou de pagamentos por meio dos canais de assistência. Através desses canais, a instituição pode solucionar as divergências nas informações ou até mesmo realizar alterações, se necessário.

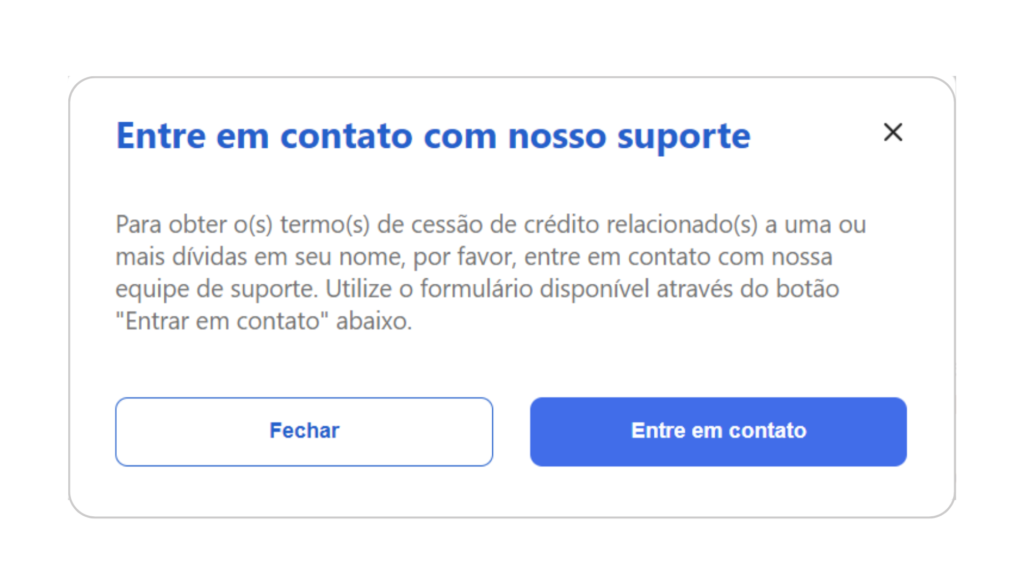

Não reconheço as informações do SCR. E agora?

Quando um cliente possui divergências quanto a alguma transação registrada em seu nome no SCR, é aconselhado registrar uma Expressão de Desacordo. O Banco Central oferece 5 categorias de expressões, aplicáveis quando o cliente discorda de:

- A existência de operação;

- O valor de operação;

- O prazo da operação;

- A taxa de juros e outros custos da operação; ou

- O estado inadimplente da operação.

Importa destacar que a expressão de desacordo tem como propósito documentar a discordância do cliente em relação à informação apresentada no SCR, sendo assim, não repercute na ocultação dos dados do Registrato.

Desta maneira, a transação persistirá visível nas consultas subsequentes, entretanto, acompanhada por uma notificação que comunica a presença da expressão de desacordo.

Para oficializar uma expressão de desacordo, é necessário entrar em contato com o seu banco ou entidade financeira e solicitar que a instituição efetue essa documentação no Sistema de Informações de Crédito do Banco Central.

Pronto!

Compreender o funcionamento intricado do Sistema de Informações de Crédito (SCR) é essencial para gerenciar sua saúde financeira e tomar decisões informadas em relação ao crédito. Desde a coleta e centralização das informações pelas instituições financeiras até a avaliação do risco de crédito por parte dessas entidades, o SCR desempenha um papel crucial em moldar a disponibilidade e as condições de empréstimos e financiamentos. Além disso, ao explorar estratégias como a apresentação de comprovantes de pagamento e a utilização do site Consumidor para resolver divergências, é possível avançar na direção da remoção de restrições indesejadas no SCR.

Manter-se informado e ativo na gestão de seu histórico de crédito é o caminho para construir uma base sólida para suas futuras transações financeiras, garantindo uma maior estabilidade e possibilidades no cenário econômico. É para isso que estamos aqui!

E aí, curtiu o conteúdo? Super completo, não é mesmo?

Já sabia da existência desse processo?

Nos conte abaixo!

Até mais!